Mit über zwanzig Jahren Erfahrung im Bereich Finanzdienstleistung musste ich schon einige Krisen mitansehen – von der Dotcom Blase über die Finanzkrise 2008 bis hin zu Covid, Krieg und Inflation. Während und auch nach den einzelnen Krisen stellte sich die Frage: macht Geldanlage Sinn? Oder besser gefragt: wie kann Geldanlage funktionieren?

Intensiv haben wir diese Frage diskutiert und erarbeitet, wie Veranlagungen am Kapitalmarkt erfolgreich sein können. Doch als erstes stellt sich eine völlig andere Frage …

Was ist eine erfolgreiche Veranlagung?

Eine erfolgreiche Veranlagung orientiert sich an den finanziellen Notwendigkeiten, Wünschen, Erwartungen und Zielen des Investors und bemüht sich um die möglichst beste Rendite unter diesen Vorgaben.

Die Vorgaben des Investors/der Stiftung sind die Grundlage der Entscheidungen bei drei wesentlichen Themenkreisen, die laufend bedacht und diskutiert werden müssen:

Die drei wesentlichen Themen für eine erfolgreiche Veranlagung:

1.Strategie:

Lage, Lage, Lage … das Erfolgsrezept für Immobilieninvestments. Auf Wertpapierveranlagungen umgelegt muss man sagen „Strategie, Strategie, Strategie“. Die gewählte und vor allem passende strategische Ausrichtung definiert den zukünftigen Erfolg. Unter strategischer Ausrichtung ist die Aufteilung des Investments in unterschiedliche Anlageklassen wie Anleihen, Aktien oder auch Rohstoffe oder Kryptos zu verstehen.

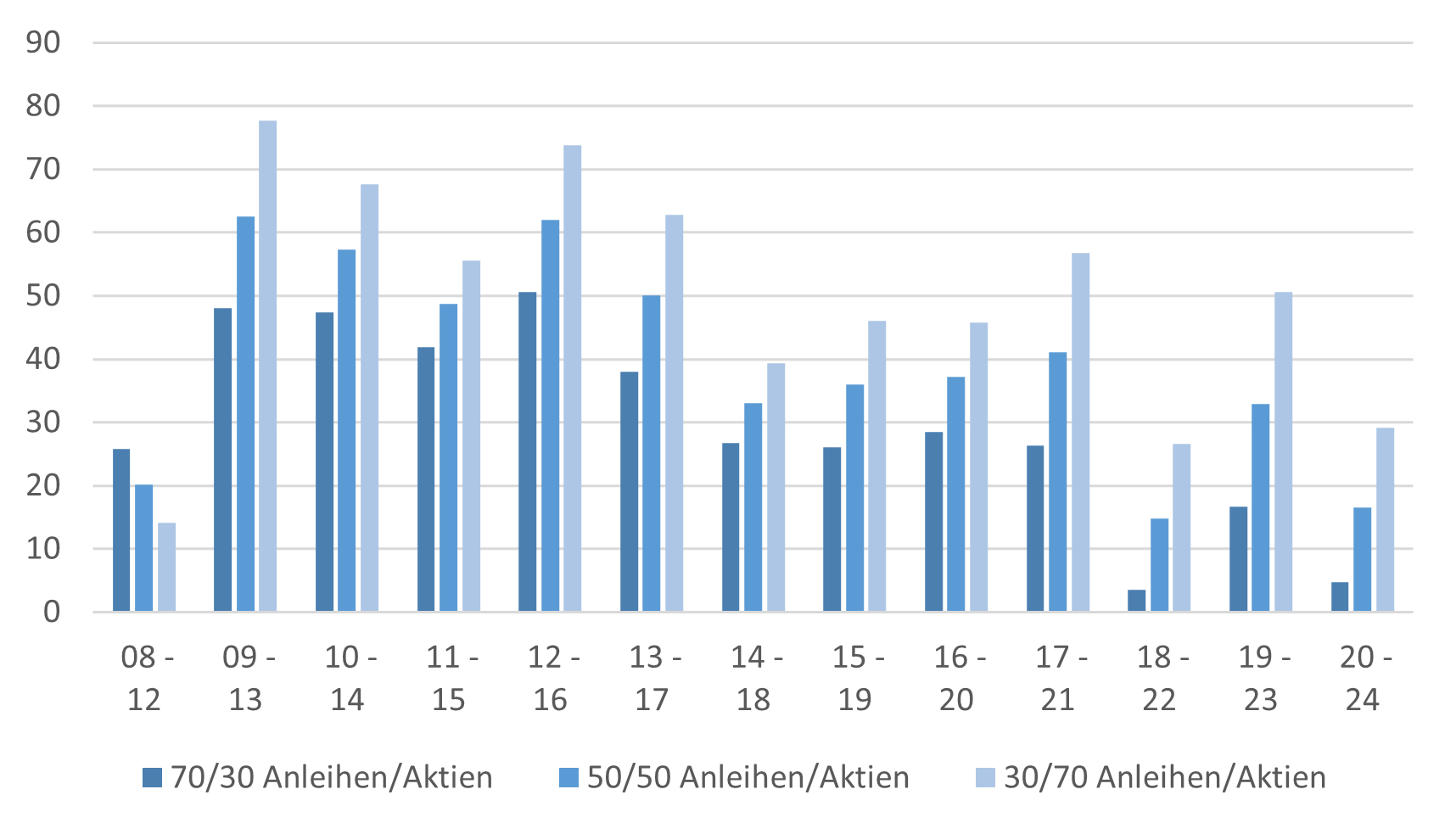

Wir errechneten die Auswirkung unterschiedlicher Strategien über einen Zeitraum von über 25 Jahren, wobei wir dabei Portfolios mit einer Aufteilung 70% Anleihen/30 % Aktien mit Portfolios mit einer Aufteilung von 50/50 bis 30% Anleihen/70% Aktien verglichen.

Der maximale Jahresverlust eines dieser Portfolios geschah im Jahr 2008 mit einem Jahresverlust von fast 30%.

Untersucht man den Zeitraum seit 2008 mit all seinen Krisen und unterstellt man den jeweiligen Portfolios einen Investitionszeitraum von mindestens 5 Jahren, sieht man, dass es keine einzige negative Periode gab. Also keine Periode, egal mit welcher Ausrichtung, bei der ein Investor/die Stiftung ein negatives Ergebnis erwirtschaftet hätte.

Wirtschaftliche Notwendigkeiten einer Stiftung definieren die Aufteilung der liquiden Mittel. Gelder, die für Zuwendungen oder auch laufende Kosten notwendig sind, sollten nicht Teil der mittel- bzw. langfristigen Wertpapierveranlagung sein, sondern sollten mit einem maximalen Horizont von 5 Jahren fix verzinst veranlagt werden. So entkommen Sie der Gefahr, in negativen Jahren Verluste realisieren zu müssen.

Die mögliche Strategie für zu veranlagendes Vermögen richtet sich also nach dem Verständnis von Kapitalmärkten und dem damit einhergehenden Risikoverständnis.

Die Ergebnisse des Stiftungsmonitors 23 zeigen, dass rund 28% des veranlagten Vermögens von Stiftungen in einer Aufteilung 30% Anleihen/70% Aktien investiert werden. Dies bedeutet, dass Stiftungen, die üblicherweise lang veranlagen könnten, einen durchschnittlichen Minderertrag von bis zu 3% jährlich aufgrund der gewählten Strategie erwirtschaften. Für die zeitliche Möglichkeit von Stiftungen wäre eine ertragsreichere Strategie möglich und sinnvoll.

Die passende Strategie ermöglicht einen veritablen Mehrertrag.

Neben diesen grundsätzlichen Überlegungen sind auch Themen wie Nachhaltigkeit, Impact oder Krypto Assets zu entscheiden.

2. Laufendes Monitoring

Der zweite wesentliche Schritt ist die Wahl des Verwalters bzw. Bank, der nach eingehender Diskussion über die passende Strategie nun Vorgaben für dessen Entscheidungen erhalten kann.

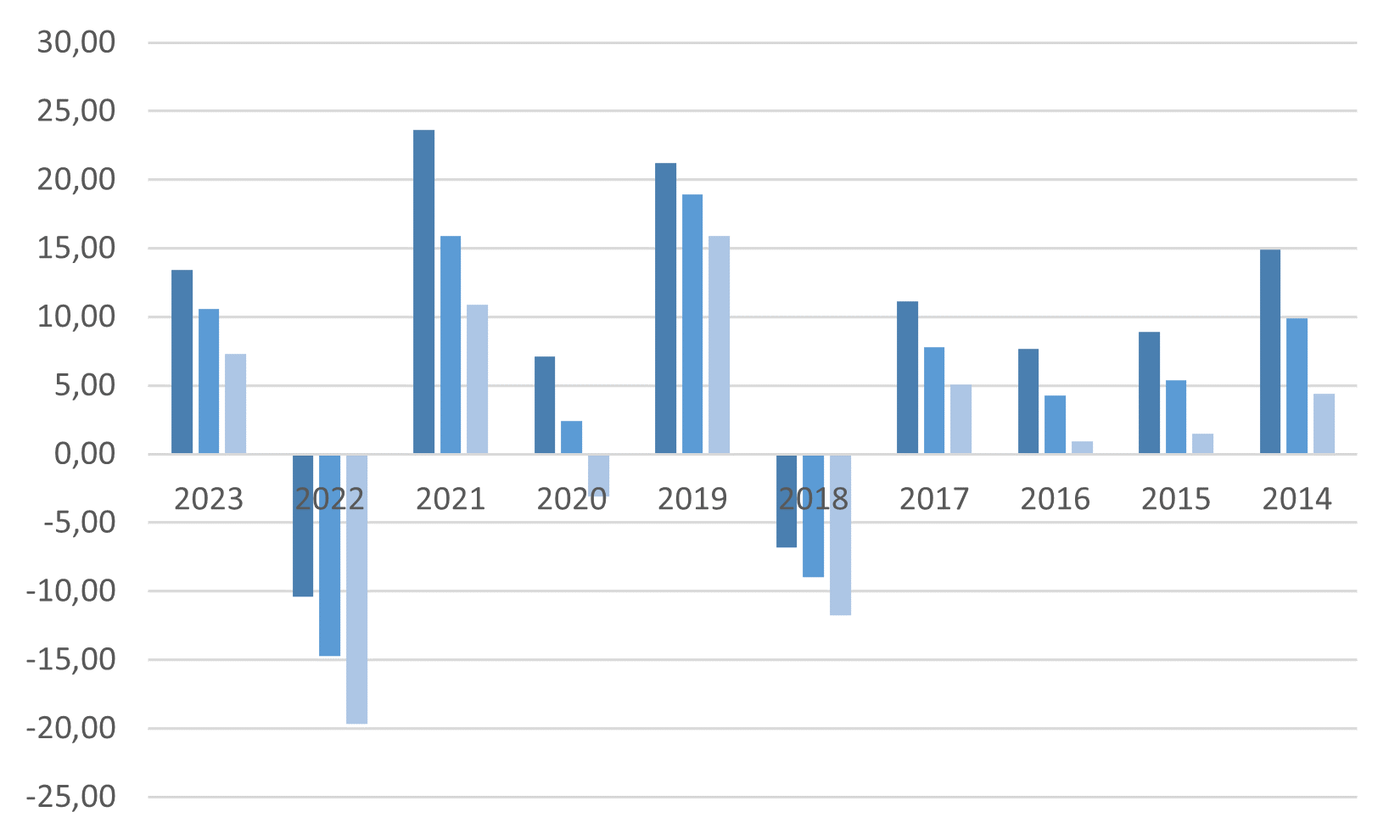

Die Auswahl kann zu Beginn nur durch einen Blick in die Vergangenheit und die Ergebnisse und Arbeitsweise vergangener Perioden erfolgen. Um aber sicher zu stellen, dass der Verwalter auch in der Zukunft die Ergebnisse bringt, die der Markt ermöglicht, ist der Vergleich über eine Benchmark und vor allem mit anderen Investoren bzw. Banken sinnvoll.

Ein Vergleich von über 300 Investoren im DACH-Raum seit 2014 zeigt, dass es massive Unterschiede bei den Ergebnissen der Verwalter gibt. So ist allein der Unterschied zwischen dem Durchschnitt und dem letzten Quartil über 4% jährlich.

Nur laufende Begleitung der Ergebnisse ermöglicht den Vergleich über die eigenen Ergebnisse und die Möglichkeiten des Marktes. Oder mit anderen Worten: Ihre Bank sollte im Marktvergleich im oberen Quartil zu finden sein!

Neben der idealen Strategie ist laufendes Monitoring der zweite Schlüssel zu einem erkennbaren Mehrertrag.

Laufendes Monitoring bedeutet neben der kritischen Würdigung der laufenden Ergebnisse auch die laufende Hinterfragung der gewählten Strategie, ob diese noch den Vorstellungen der Familie und der Stiftung entspricht.

3.Kostenbewußtsein

Der dritte Faktor für die Entwicklung des Depots sind Kostenbelastungen – ein heikles Thema.

Als erstes möchte ich festhalten, dass Qualität seinen Preis hat und diese sollte auch marktkonform entlohnt werden. Im selben Atemzug ist aber auch festzuhalten, dass Qualität nicht überteuert, sondern fair bepreist sein sollte.

Wichtig für eine Stiftung ist ein erster Schritt: Transparenz in der Kostenstruktur

Eine Stiftung muss wissen, was sie für die Dienstleistung ihrer Bank zahlt. Aufgrund der unterschiedlichsten Verrechnungssysteme und Unterscheidung in direkte und indirekte Kosten können wir an dieser Stelle nur Fragen aufwerfen, die Sie für Ihre Stiftung beantworten (können) sollten:

- Welches Kostenregime wird bei Ihnen angewendet? All in fee oder Einzelkosten?

- Wie hoch sind indirekte Kosten bei den eingesetzten Instrumenten?

- Sind Sie in Retail oder in institutionelle Tranchen bei Investmentfonds investiert?

- Sind eingesetzte aktiv gemanagte Fonds tatsächlich besser als ETF’s?

- Zahlen Sie Depot- und Beratungsgebühr auch bei hauseigenen Lösungen?

- Wie hoch sind Ihre Kosten bei Devisengeschäften?

- …

Das Kostenthema ist dermaßen unterschiedlich, dass man den Einzelfall beurteilen muss, um die Kostensituation im Marktumfeld zu bewerten. Dies auch unter dem Blickwinkel, wie Ihr Vermögen verwaltet wird.

Faktum ist, dass auf der Kostenseite Einsparungen bei gleicher Qualität zu Gunsten des Investors/der Stiftung nach unserer Erfahrung häufig möglich sind.

Conclusio: der Erfolg einer Veranlagung hängt von der gewählten Strategie und einer professionellen Umsetzung ab. Um dies gewährleisten zu können, ist eine Trennung zwischen tatsächlicher Verwaltung (Bank, Vermögensverwalter) und Beratung und Kontrolle durch eine unabhängige und nur der Stiftung verpflichteten Einheit zwingend notwendig.